医学の進歩による平均寿命の高齢化や少子化による修正率の減少になどにより、1950年には、高齢者1人を12人で支えていましたが、これからは、高齢者1人を2人で支える時代になると言われています。

老後資金は自分で用意する必要があるという認識が私たち国民にも定着しつつあります。

このような問題を解決するために、2001年から企業型確定拠出年金制度が導入されました。

この企業型確定拠出年金ですが、

・従業員への教育が十分でない

・資産運用についての知識が乏しい

という理由から多くの方がうまく活用できていないようです。

この記事では、入社したばかりで企業型確定拠出年金についてよくわからないという方に向けて、企業型確定拠出年金とは何か、運用商品の選び方、また、どのように運用していくのがよいかについて、わかりやすく解説します。

およそ40年後に定年を迎えたあなたが、この記事を読んでよかったと思い出して頂けたら幸いです。

結論:制度の特徴を学び、積極的に運用する

企業型確定拠出年金は、運用する商品を理解し、どのように運用するかが大切です。

あなたが務めている企業が企業型DCを導入しているのであれば、企業の福利厚生なのでありがたく使わせてもらうのがよいと考えます。

あなたが運用してもよいと思える商品があれば、加入しない選択肢はありません。

私が企業型確定拠出年金を運用する上で注意する点は、以下の3つです。

・元本変動型(先進国、米国株式)を選ぶ

・運用コストが安いパッシブ型

・20~30代はリスクをとる

まずは、企業型確定拠出年金はどのようなものか解説します。

企業型確定拠出年金とは

「確定拠出年金」とは、事業主や加入者が掛け金を拠出し、加入者自らがその資産を運用し、運用の成果により将来の年金受取額が決まる私的年金制度です。

確定拠出年金には、個人型(以下、iDeCo)と企業型あり、掛金を個人が拠出する(支払う)iDeCoに対し、企業が拠出するのが企業型確定拠出年金(以下、企業型DC)です。

企業型DCを使用できる条件としては、勤めている企業が企業型DCを導入している会社員で、企業によっては強制加入、もしくは、加入を選択できる場合があります。

企業型DCの特徴は以下の5つです。

メリット:

・掛金は企業が負担する

・商品の選択や運用、受け取り方法は自分で判断する

・運用益は非課税

デメリット:

・60歳までは引き出せない

・運用商品の選択肢が少ない

詳しく解説します。

企業型DCのメリット

企業型DCのメリットは、以下の3つです。

掛け金は企業が負担する

企業型DCの掛け金は、勤務している企業が負担し、給与と見なされないため税金や社会保険料が発生しません。

また、この企業が拠出する毎月の掛金は、職位や階級、あるいは給与に連動して決められることが一般的です。

企業によっては、個人が掛金を上乗せできます。(マッチング拠出)この場合も、掛け金には税金や社会保険料はかかりません。

また、併用する退職金・企業年金制度によって定められた拠出限度額の月額27,500~55,000円を超える掛金拠出はできません。

商品の選択や運用、受け取り方法は自分で判断する

企業型DCを運用する金融機関はあなたが務めている企業に決められていますが、どの商品に投資するか、どのように運用するか、受け取り方法をどうするかについては、あなた自身で選択します。

運用がうまくいけば、利益が発生しますし、失敗したら年金は少なくなってしまうという、自己責任論であるということです。

また、受け取る方法として、

・退職時に一時金(定年退職金)で受け取る

・年金として受け取る

・一時金と年金を併用して受け取る

といった3つの方法があります。

退職時に一時金(定年退職金)で受け取る場合、退職所得控除が利用できます。

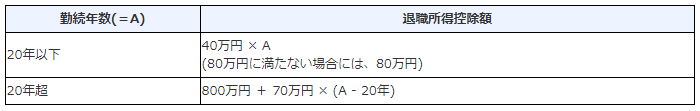

退職所得の控除額は以下のとおりです。

例えば、勤続年数が30年の場合、800万円+70万円×(30年×20年)=1500万円までは控除の対象です。

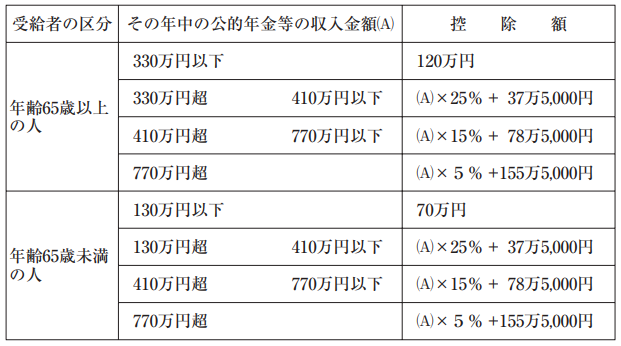

また、年金による受け取りの場合は、公的年金等控除が利用できます。

年金による受け取りの控除額は以下のとおりです。

受け取る方法ついては、資産額や勤続年数、収入によって控除される額が変わりますので、退職時のあなたのライフプランに合わせた方法を選択できます。

いずれにしても、自ら選択できるというのはメリットと言えます。

運用益は非課税

資産運用において大きな負担になるのが、利益に課税される税金です。株式投資には、運用益におよそ20%課税されます。

企業型DCでは、この運用益に課税がされません。つまり、一般の投資であれば税金として負担すべき金額をそのまま次の運用に活かせることになり、効率的な運用を実現できます。

例えば、通常、元本100万円に10%の運用益が出た場合、この10%(10万円)に20%(2万円)の税金が発生します。企業DCでは、この運用益10%は非課税となります。

企業型DCのデメリット

企業型DCのデメリットは、以下の2つです。

60歳までは引き出せない

受け取りについては、高度障害の状態になるか、本人が死亡した場合を除き、60歳を迎えるまで引き出しができません。

人生におけるイベントやケガや病気、事故などの突発的な出費が発生したときに、困窮しないよう生活防衛資金として、十分な流動的資産(短期間で現金化できる資産)を持っておく必要があります。

生活防衛資金を確保するメリットについてはこちらからご覧ください

運用商品の選択肢が少ない

企業型DCの場合、企業側が運営する金融機関を決められているため、希望する運用商品がない場合があります。

しかしながら、以降で解説するような、優良な商品がない場合は、勤務する企業の労働組合や、従業員代表を通じて、企業側と協議することができます。

企業側には、従業員に代わって金融機関や運用商品を選ぶ責務があります。

以上のデメリットありますが、掛金は会社負担、運用は自分でできる、運用益は非課税というメリットの方が大きいため、加入しない選択肢はないと考えます。

運用商品の選び方

では、どのような商品を選んだらよいのでしょうか?

新社会人が企業DCで運用する商品を選択する上で押さえるべき考え方は以下の3つです。

・元本確保型ではメリットを活かせない

・長期に運用する確定拠出年金は運用コストが肝

・20~30代はリスクがとれる

企業型DCのメリットや特徴を基に解説します。

元本確保型ではメリットを活かせない

企業型DCで運用する商品は大きく分類すると元本確保型と元本変動型の2つです。

元本確保型は、文字通り、積み立てた元本が確保されるタイプをいい、定期預金や保険があります。元本割れのリスクはありませんが、超低金利のため運用益は望めません。

一方、元本変動型ですが、こちらは積み立てた元本が運用によって変動するタイプをいい、投資信託がこれに当たります。運用成績に応じて値上がりして資産が増えることもありますが、値下がりして資産が減ってしまうということもあります。

このような説明を受けると、多くの方は、せっかく積み立てた資産が減る可能性のある元本変動型を選択するのは怖いと尻込みしてしまいます。

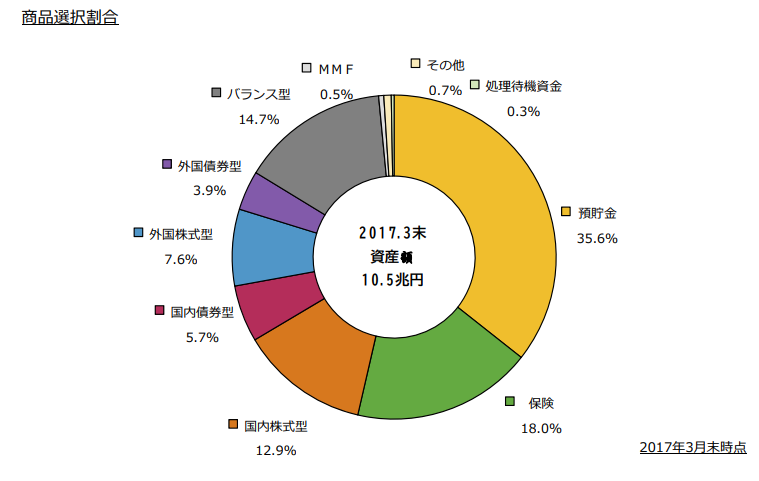

実際、下図のとおり、企業型DCに加入している方の50%以上が元本確保型である定期預金や保険を選択しています。

しかしながら、元本確保型にはインフレのリスクがあることも忘れてはいけません。

政府・日銀の経済政策の中で掲げている「インフレ率(物価上昇率)2%」という目標が実際に達成されれば、現在、銀行に預けている100万円の価値は、20年後には、67.3万円の価値となります。

企業型DCの最大のメリットは運用益は非課税であるため、運用益の見込めない元本確保型では、このメリットを活かせません。

このような理由から、私は利益の出る可能性のある元本変動型をおすすめします。

長期に運用する確定拠出年金は運用コストが肝

前述したとおり、元本変動型の中身は、投資信託です。

投資信託の運用方法には、アクティブ運用とパッシブ運用があります。

アクティブ運用とは運用目標とされるベンチマークを上回るように運用して成果を上げることを目指す運用手法のことをいいます。

アクティブ運用は、専門家(ファンドマネージャー)による情報収集や銘柄の売買が頻繁に行われるため、運用コストが割高になります。

また、パッシブ運用とは、運用目標とされるベンチマークに連動するように運用され、成果を上げることを目指す運用手法のことをいいます。

パッシブ運用は、市場の平均値を目指して機械的に運用されるため、コストを比較的抑えられます。

企業型DCは、長期的に運用するため、運用コストがより低い商品を選ぶことが重要です。

20~30代はリスクがとれる

投資信託には、大きく分けると株式、債券、リート(不動産)の3つの商品があります。

さらに、地域別にすると以下の7つの資産クラスに分けられます。

・国内株式

・先進国株式

・新興国株式

・国内債券

・先進国債券

・新興国債券

・バランスファンド(株式、債券、リートを含む)

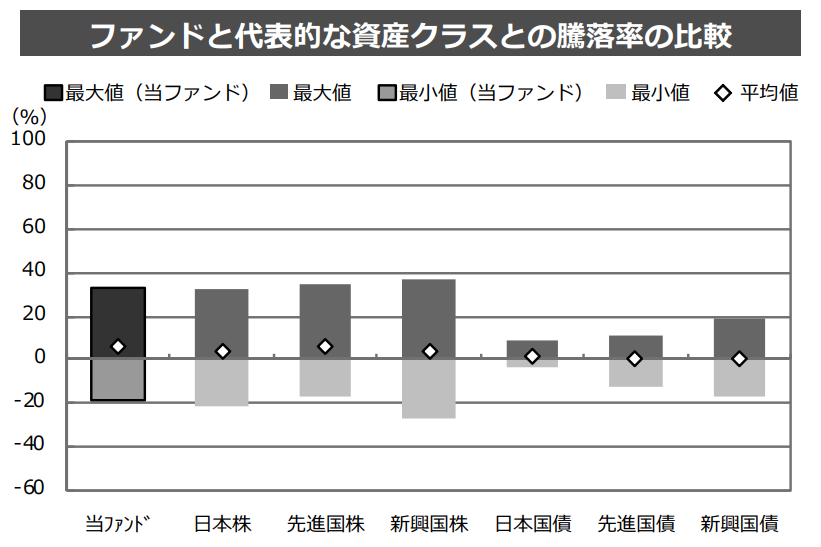

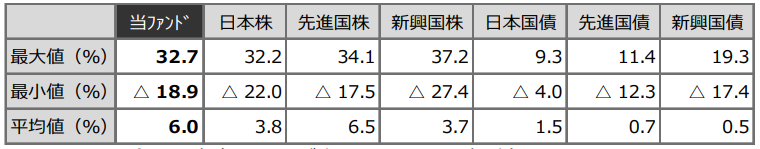

下のグラフは、娘の企業型DCの中から私が娘に運用をすすめた野村外国株式インデックスファンド・MSCI-KOKUSAIという商品の目論見書から引用したものです。

このグラフからは、過去5年間の各資産クラスのリターンとリスク、また、平均値が示されています。私が新社会人におすすめするのは先進国株式です。

先進国株式では、その他の資産クラスに比べて最も成績のよい6.5%のリターンが見込めます。

先進国株式の50%は、歴史的にみても右肩上がりを続けているアメリカです。

また、多くの安定した国々の企業に分散されているため、リスクもさほど大きくありません。

下のグラフは、野村外国株式インデックスファンド・MSCI-KOKUSAIのベンチマーク(運用の指標としている基準)である、MSCI-KOKUSAIの15年チャートです。

2009年のリーマンショックや2020年のコロナショックなど暴落を経験しながらも、長期的に見て、右肩上がりを続けています。

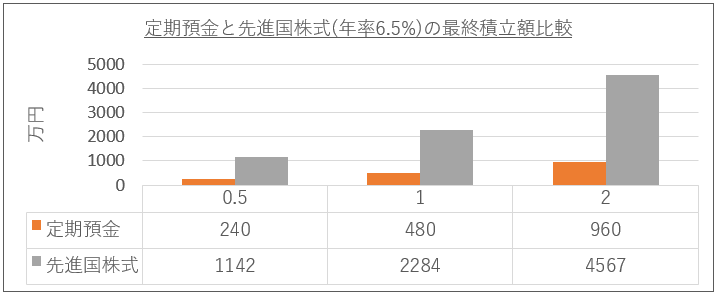

下の表は、元本確保型の定期預金と元本変動型の先進国株式のシミュレーション結果です。

定期預金を毎月の掛け金5000円で40年運用した場合の最終積立金額は、240万円です。同条件で、年率6.5%の先進国株式を運用した場合の最終積立金額は、1142万円です。毎月1万円の掛け金で運用することができれば、老後2000万円問題は解決してしまうかもしれません。

新社会人のあなた方は、運用期間がおよそ40年確保できるため、前半の20年は多少リスクをとることができます。また、定年退職が近づく40代後半から、国内債券や先進国債券、または預金などの割合を増やして、リスクを減らしていく戦略がとれます。

若いうちは、資産の最大化を目指しましょう!

娘の体験談

昨年、社会人になった娘宛てに「お客様がご加入の確定拠出年金の関するお知らせです。」と書かれた封筒が届きました。

以前、資産運用についてまったく興味を示さなかった娘がどのような経緯で確定拠出年金に加入したのかとの私の問いに対する答えは、「会社に加入するように言われた」とのことでした。

社会人になった娘に、かねてから金融リテラシーを高めるために、資産運用について知って欲しいと考え、幾度となく話かけてはみましたが、実家暮らしの独身で現在の生活に困ることもない彼女の心には浸透していかないのも無理がないとあきらめかけていました。

自分自身、40代になるまで老後資金のように遠い未来のことを強く意識することはありませんでしたが、資産運用について学べば学ぶほど、もっと若い頃に知りたかったと後悔しています。

そこで、娘に許可をもらい、私が今回届いた封筒の内容に目を通した上で、日常的に使わない難しい表現を噛み砕いて説明してみようと考えました。

わたしの娘が務めている企業では、元本確保型が2本、元本変動型が11本の計13本の中から選択する企業DCを導入しています。

娘が入社時に選択した商品は、元本確保型の2本でした。

やはり「元本が減る可能性がある」と聞いて、怖くなり定期預金を選んだとのことでした。

入社時に企業側、または講師を担当する金融機関の方に、運用商品の選び方を聞いても、明確な答えは得られません。

これは、自社の利益に誘導してはいけないという観点から、企業や確定拠出年金のサービスを提供する金融機関は、「この商品がよい/悪い」と従業員に言うことを法律で禁止されているからです。

娘の企業型DCの運用商品は、現在ではパッシブ型の先進国株式100%に変更しています。

今後、機会があれば、運用成績についても紹介しようと考えています。

まとめ

企業型DCは、あなたが務めている企業が企業型DCを導入しているのであれば、積極的に使用することをおすすめします。

私が企業型確定拠出年金を運用する上で注意する点は、以下の3つです。

・元本変動型(先進国、米国株式)を選ぶ

・運用コストが安いパッシブ型

・20~30代はリスクをとる

企業型DCはあなたの老後を豊かにしてくれるありがたい制度です。

右肩上がりで勝手に成長してくれる資産を持つことで、将来の不安を取り除くことができると信じています。

使える制度はその特徴を理解した上で、適切に使えるか否かが、今後あなたの生活の豊さに大きな影響を与えます。

あなたの運用の参考になれば幸いです。

その他、老後資金についての記事はこちら:

コメント